José Claudio Pereira

CRC/RS 46.949

joseclaudio@dataconcontabilidade.cnt.br

Eonara do Carmo Cesa Paim

CRC/RS 56.102

narapaim@dataconcontabilidade.cnt.br

Nos Conformes promete eliminar a GIA a partir de 2020, mas sua empresa está preparada?

O Programa Nos Conformes promete desburocratizar exigências fiscais no Estado de São Paulo e uma das mais esperadas é a eliminação da GIA a partir de 2020, mas sua empresa está preparada?

O Programa “Nos Conformes” prevê a eliminação de obrigações acessórias e dentre elas está a GIA – Guia de Informação e Apuração do ICMS, exigida de todos os contribuintes paulistas do Regime Periódico de Apuração – RPA.

Nos Conformes foi criado pela Lei Complementar nº 1.320 de 2018. Embora o Estado já esteja atuando neste programa desde 2018, somente em setembro deste ano, com a publicação do Decreto nº 64.453 de 2019 ocorreu a regulamentação do programa.

GIA x EFD-ICMS/IPI

Desde que iniciou a exigência da EFD-ICMS/IPI, os contribuintes aguardam a eliminação da GIA. “Afinal a GIA é um resumo dos Livros Fiscais”, logo as informações prestadas na GIA estão na Escrituração Fiscal Digital. O que na prática representa redundância de informações e custo para as empresas.

Assim, a espera pela eliminação da GIA é antiga e muitos empresários reclamam da duplicidade de informações.

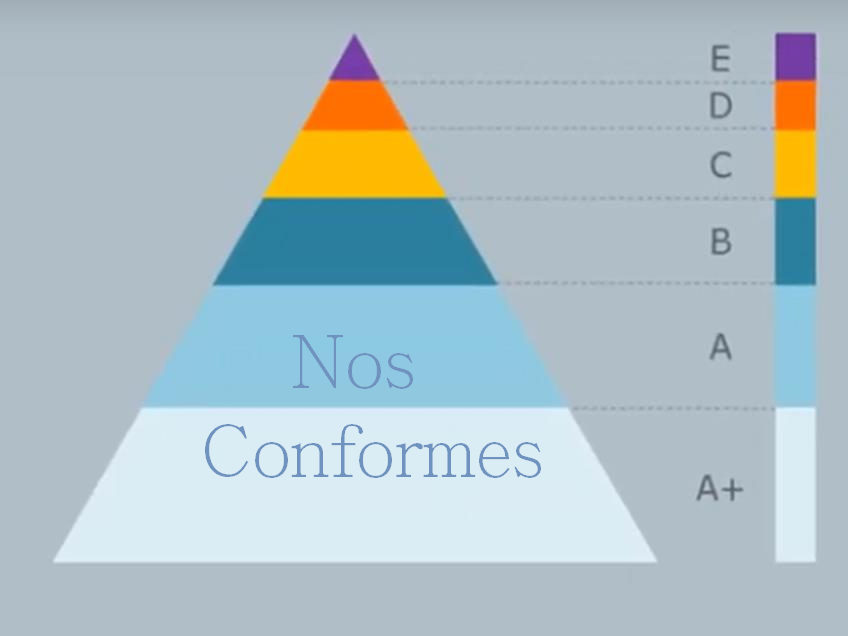

Você sabia que o Programa Nos Conformes do governo do Estado de São Paulo classifica os contribuintes do ICMS em A+, A, B, C, D e E? E esta classificação é resultado da análise dos critérios de Adimplência e Aderência.

Confira:

Confira:

Através do Programa “Nos Conformes” instituído pela Lei Complementar nº 1.320 de 2018 e regulamentado pelo Decreto nº 64.453 de 2019, o contribuinte recebe uma classificação baseada no seu comportamento junto ao fisco paulista.

As notas levam em conta a entrega das obrigações acessórias e o pagamento do ICMS e atinge contribuintes do Regime Periódico de Apuração – RPA.

Para classificar o contribuinte o fisco paulista considera as informações da GIA, da EFD-ICMS/IPI e também do pagamento do ICMS, além das informações da NF-e.

Já consultou a classificação da sua empresa?

Sua empresa entrega no prazo as obrigações acessórias?

As informações das obrigações estão consistentes?

Sua empresa está em dia com o pagamento do ICMS?

Confira os critérios utilizados pelo fisco paulista na classificação dos contribuintes:

– Adimplência das obrigações tributárias por parte dos contribuintes, ou seja, obrigações pecuniárias tributárias vencidas e não pagas, relativas ao ICMS, impactarão na classificação em função do tempo de atraso no pagamento;

– Aderência entre os valores indicados nos documentos fiscais emitidos pelo contribuinte ou a ele destinados, em comparação àqueles regularmente lançados em sua escrituração fiscal ou por ele declarados.

Aderência x Escrituração Fiscal

Quando o assunto é critério de classificação, o quesito aderência representa em muitos casos problemas para os contribuintes e responsáveis pela escrituração e apuração do ICMS, isto porque o fisco cruza vários dados da NF-e e das demais obrigações acessórias como GIA e EFD-ICMS/IPI e a falta de análise mais criteriosa das operações pode resultar em uma classificação indesejada.

Para a empresa conquistar melhor desempenho no cumprimento das obrigações acessórias é imprescindível fazer uso de ferramentas para automatizar as rotinas fiscais de forma inteligente e para isto existem ferramentas que podem ajudar o contribuinte e também o profissional da área fiscal.

Escrituração das NF-e de entrada – ponto crítico

Escrituração dos documentos fiscais de entrada (mercadorias e serviços) é o ponto mais crítico na escrituração fiscal. Não basta apenas instalar uma ferramenta para importar os arquivos XML, é necessário observar todos os parâmetros fiscais e para isto antes é preciso estudar as regras fiscais da operação do contribuinte. Em muitos casos observamos que a escrituração das Notas Fiscais de entrada se resume em apenas importar o arquivo XML da NF-e do fornecedor, sem qualquer análise. E assim ocorre a tomada de crédito indevido de ICMS, IPI, PIS e COFINS, sem contar os equívocos praticados no CFOP e também CST do ICMS, IPI, PIS e Cofins. Assim, ora o contribuinte não paga o que deveria e ora paga o que não deve. Este comportamento impacta diretamente no estoque, pois muitas vezes o comércio, por exemplo não relaciona o item de entrada com seu item de saída e com isto muitas vezes, parece que o contribuinte comprou, comprou e não vendeu, e em outros casos vendeu, vendeu e não comprou.

E pode também ocorrer como no caso da Operação Pescados do fisco paulista, que identificou que diversos contribuintes não fizeram o recolhimento do ICMS Diferido no período de 2015 a 2018. É fato, a Importação de documento fiscal sem qualquer análise pode resultar na falta de pagamento de ICMS, como ocorreu no caso pescados em São Paulo.

GIA x EFD-ICMS/IPI = GIA EFD

A SEFAZ-SP está cruzando as informações da GIA e EFD-ICMS. As inconsistências entre estas obrigações estão sendo postadas no Domicílio Eletrônico do Contribuinte – DEC, para que o contribuinte possa sanear as informações, quem em muitos casos representa retificação das obrigações acessórias (GIA e EFD-ICMS/IPI).

Eliminação na GIA x Saneamento das informações

O Programa Nos Conformes promete eliminar a GIA em São Paulo a partir de 2020, sua empresa está preparada para sanear todas as informações até o final de 2019?

Sobre o Nos Conformes

O Projeto de Eliminação da GIA é parte integrante do Programa de Estímulo à Conformidade – Nos Conformes. Instituído pela Lei Complementar nº 1.320/2018, o programa promove uma mudança cultural e estabelece um novo relacionamento com o contribuinte. São pilares da nova lei a orientação, o atendimento, a autorregularização, a conformidade, o controle, o aprimoramento dos trabalhos de fiscalização e a redução de litigiosidade.

Sobre a GIA

A Guia de Informação e Apuração do ICMS – GIA é o instrumento por meio do qual o contribuinte inscrito no Cadastro de Contribuintes do ICMS e obrigado à escrituração de livros fiscais deve declarar o resumo de suas informações econômico-fiscais, segundo o regime de apuração do imposto a que estiver submetido ou conforme as operações ou prestações realizadas no período nos termos do artigo 253 do RICMS (Decreto nº 45.490/2000). Os procedimentos relativos a esta declaração estão previstos no Anexo IV da Portaria CAT 92/98.

Portal Nos Conformes

https://portal.fazenda.sp.gov.br/servicos/nosconformes

Legislação

Lei nº 1.320/2018

Institui o Programa de Estímulo à Conformidade Tributária – “Nos Conformes”, define princípios para o relacionamento entre os contribuintes e o Estado de São Paulo e estabelece regras de conformidade tributária

Resolução SF 105, de 27/09/2018

Dispõe sobre a implantação gradual do sistema de Classificação dos Contribuintes do ICMS, previsto no artigo 5º da Lei Complementar 1.320/2018, para execução do Programa de Estímulo à Conformidade Tributária – “Nos Conformes”

Decreto 64.453/2019

Regulamenta a classificação de contribuintes do ICMS prevista na Lei Complementar nº 1.320, que institui o Programa de Estímulo à Conformidade Tributária – “Nos Conformes”